La magia del compounding

También pueden disfrutar de este contenido en formato audio en nuestro podcast haciendo clic aquí.

Hace poco me crucé con una noticia que decía algo como «Warren Buffett ha conseguido la mayor parte de su riqueza luego de los 70 años de edad». Si bien esto es cierto en términos absolutos, ignora que se trata de un proceso que comenzó mucho tiempo antes.

Buffett, reconocido como uno de los mejores inversores de la historia, no se levantó un día a los 70 años y decidió cambiar algo que lo llevó a acumular esa riqueza. Lo que ocurrió fue lo que él mismo define como «el poder del compounding». Veamos de qué se trata.

En cada carta anual que escribe a los accionistas de Berkshire Hathaway, Buffett compara el rendimiento de la acción de Berkshire desde 1964, año en el que tomó el control de la compañía, contra el índice S&P500 (índice compuesto por las 500 empresas más grandes de Estados Unidos, habitualmente utilizado como punto de referencia para medir el rendimiento de una inversión).

En su última carta, publicada hace algunos días, se observa que el rendimiento de Berkshire desde 1964 hasta la actualidad fue de 19,8% anual compuesto, mientras que durante el mismo período el S&P500 rindió un 9,9% anual compuesto. La tasa obtenida por Buffett fue exactamente el doble a la del S&P.

Ahora, si miramos el rendimiento total a lo largo de esos años, el S&P500 tuvo un retorno final de 24.708%. Es decir, si invertíamos 1 dólar en el S&P en 1964 habríamos obtenido 247 dólares a fines de 2022. Sin embargo, si miramos el retorno final de Berkshire, nos encontramos con que este fue de 3.787.464%. Sí, tres millones setecientos ochenta y siete mil cuatrocientos sesenta y cuatro por ciento. Si invertíamos 1 dólar en Berkshire en 1964 habríamos obtenido 37.874 dólares.

¿Qué pasó? ¿Por qué, si dijimos que la tasa anual compuesta era del doble, el retorno final de Berkshire terminó siendo 153 veces más grande que el del S&P? La clave está en la palabra “compuesto”. Esto significa que las ganancias que se generan en un año se reinvierten durante los años siguientes. Y este proceso se repite durante un largo período de tiempo.

Supongamos que pueden invertir 10.000 dólares con un rendimiento del 10% anual (un retorno alcanzable para el inversor promedio). Esto, al final del año 1 les devolvería 11.000 dólares (los 10.000 iniciales más los 1.000 que tuvieron de retorno). Ahora, si deciden dejar ese total durante otro año, esta vez el retorno no será de 1.000, sino que será de 1.100 y el acumulado alcanzará los 12.100. La ganancia del segundo año es mayor a la del primero porque se generó un retorno tanto en el capital inicial como en las ganancias acumuladas (el 10% de los 10.000 más el 10% de los 1.000 que se generaron en el primer año).

Si hacemos este proceso por 10 años, el total acumulado será de 25.937. Y si lo hacemos por otros 10 años más, será de 67.275. El secreto reside en que el retorno no sigue una lógica lineal, sino una exponencial. Cuanto más tiempo se deje «correr» la inversión, la ganancia será proporcionalmente mayor.

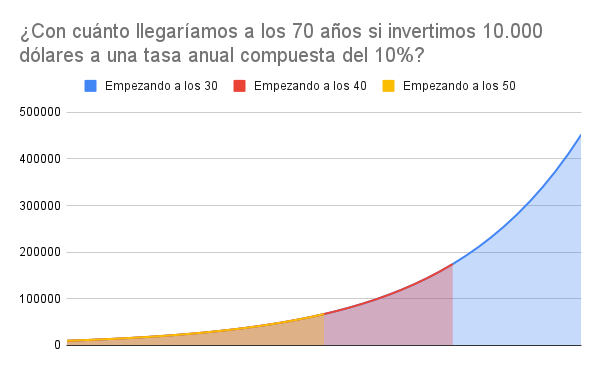

Y si el tiempo es la clave de este proceso; cuanto antes lo empecemos, mejor. Volvamos a nuestro ejemplo de un capital inicial de 10.000 con un posible retorno del 10% anual compuesto. Ahora supongamos que nos interesa saber con cuánto llegaríamos a los 70 años. Obviamente, la respuesta depende de a qué edad empecemos a invertir esos 10.000. Por ejemplo, si empezamos a los 50, llegaríamos a los 70 con 67.000 dólares. Si empezamos a los 40, llegaríamos con 174.000 dólares. Y si empezamos a los 30, llegaríamos con 453.000 dólares.

Acá se ve la magia del compounding. Mientras que los primeros 20 años generaron 67 mil dólares, los segundos 20 años generaron 386 mil dólares. Pero todo comienza en el año 1, donde las grandes ganancias del último tramo todavía no son imaginables. Cuanto antes empecemos a invertir, más tiempo le daremos a este hermoso proceso para que haga su trabajo.

En la Escuela de Inversores nos dedicamos a acompañar a quienes quieren dar sus primeros pasos en el proceso de compounding. Consiste en dedicar una hora por semana a pensar cómo hacer crecer nuestro capital en el tiempo para lograr la libertad económica que queremos. Si te interesa participar, puedes ver más información en este enlace: https://institutobaikal.com/escuela-de-finanzas-personales.

Santiago Tissembaum

Si quieres recibir contenido gratuito y novedades de inversores, innovación y negocios suscríbete aquí: